Theo đánh giá mới nhất từ tổ chức tài chính uy tín JP Morgan, Techcombank là ngân hàng có tỉ số hiệu quả hoạt động (ROA) cao nhất trong hệ thống ngân hàng.

JP Morgan chỉ ra ba nguyên nhân tạo ROA cao của Techcombank

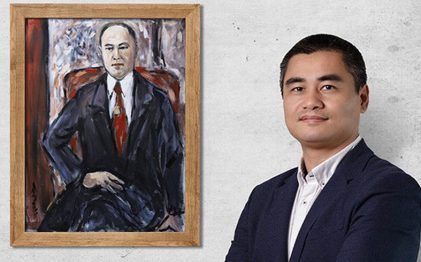

Tại sự kiện Gặp gỡ nhà phân tích cập nhật kết quả kinh doanh Quý III/2019 mới đây, Techcombank đã công bố doanh thu 9 tháng đầu năm đạt 14,4 nghìn tỷ đồng, lợi nhuận trước thuế đạt 8,9 nghìn tỷ đồng, tăng 19% so với cùng kỳ năm ngoái và đạt 75% mục tiêu đề ra cho năm 2019. Ông Nguyễn Lê Quốc Anh, Tổng Giám đốc ngân hàng cho biết, đây là quý thứ 16 Techcombank (TCB) tăng trưởng doanh thu liên tiếp. Nếu so sánh lợi nhuận trên vốn chủ sở hữu, hoặc lợi nhuận trên tổng tài sản (ROA, ROE), hiện Techcombank là ngân hàng có hiệu quả hoạt động cao nhất toàn ngành ngân hàng trong nước, và cũng có thể nói là một trong hai ngân hàng có hiệu quả nhất khu vực, cùng Bank Central Asia của Indonesia.

Thông tin trên từ Techcombank đã được JP Morgan đồng thuận trong báo cáo của mình, và phân tích ba nguyên nhân tạo nên mức ROA cao của Techcombank. Theo JP Morgan, yếu tố thứ nhất giúp Techcombank đứng đầu về ROA là chiến lược tập trung tăng nguồn tiền gửi không kì hạn dẫn đến tỉ lệ CASA tăng 19% trong 7 năm lên 30%. Thứ hai, cơ cấu tài sản tổng hợp giữa trái phiếu doanh nghiệp và cho vay khách hàng cá nhân có lãi suất cao. Thứ ba là vị trí dẫn đầu trên thị trường vốn nợ trong cả mảng phát hành và phân phối trái phiếu doanh nghiệp. Các nhà phân tích cho rằng những yếu tố này sẽ dẫn đến lợi nhuận cao được duy trì trong thời gian tới.

Giải mã tăng trưởng

Theo báo cáo kết quả kinh doanh Quý III/2019, hiện Techcombank đang có huy động đạt 218,7 nghìn tỷ đồng, giúp ngân hàng duy trì thanh khoản dồi dào và tỷ lệ cho vay trên tiền gửi đạt 70,9% thấp hơn nhiều so với giới hạn 80% của Ngân hàng Nhà nước. Tỷ lệ vốn ngắn hạn cho vay trung và ngắn hạn ở mức 36,1%, thấp hơn so với ngưỡng yêu cầu thanh khoản của cơ quan pháp lý là dưới 40%. Tỷ lệ nợ xấu được duy trì ở mức 1,8%. Chi phí dự phòng giảm 66% khi Techcombank tiếp tục hưởng lợi từ chất lượng tài sản lành mạnh. Tổng tài sản của Techcombank 9 tháng đạt 367,5 nghìn tỷ đồng, chủ yếu nhờ mức tăng trưởng cho vay ấn tượng đạt 28,4%. Đồng thời, Ngân hàng bán ra trái phiếu doanh nghiệp để cân bằng theo hạn mức tăng trưởng tín dụng của NHNN. Vì vậy, tổng tài sản của Techcombank chỉ tăng 15% so với cuối năm 2018. Tỷ lệ an toàn vốn cuối kỳ theo Basel II đạt 16,5%, cao hơn gấp đôi so với yêu cầu tối thiểu của Trụ cột I Basel II.

Theo ông Vũ Minh Trường – Giám đốc Nguồn vốn và Thị trường Tài chính Techcombank – một trong những yếu tố tác động mạnh đến kết quả kinh doanh và chiến lược của Techcombank là bối cảnh thị trường tài chính VN, cụ thể là cuộc chiến thương mại Mỹ-Trung khiến làn sóng đầu tư từ nước ngoài vào Việt Nam (FDI) tăng nhanh. Trong nước, cán cân thu-chi của Chính phủ và tỷ giá USD ổn định, thu nhập trong dân cũng tăng, tỷ lệ dân số có thu nhập cao và trung bình sẽ tiếp tục tăng thêm quanh mức 30 % cho đến năm 2025. Đây là phân khúc khách hàng mục tiêu mà Techcombank hướng đến.

Bà Trần Thị Minh Lan, Giám đốc Khối chiến lược Techcombank chia sẻ: “Với mục tiêu lấy khách hàng làm trọng tâm, Teckcombank đang thực thi chiến lược tập trung trên ba nền tảng: Nhân sự, quản trị rủi ro và vận hành, và dữ liệu xuất sắc”. Theo bà Minh Lan, việc xây dựng dữ liệu xuất sắc giúp Techcombank am hiểu khách hàng, từ đó phát triển những dịch vụ, phương án phù hợp với từng phân khúc khách hàng trọng tâm, tạo điều kiện cho khách hàng chủ động nhận diện rủi ro và từ đó quản trị rủi ro cho ngân hàng tốt hơn.

Với chiến lược này, chỉ số sức khỏe doanh nghiệp (OHI) năm 2019 của Techcombank đạt mức 88, nằm trong top 25% ngân hàng đứng đầu Đông Nam Á. Chỉ số gắn kết và hiệu quả của nhân viên (EES) đạt 74% vào năm 2019, nằm trong top 20% của khu vực.

Ông Phùng Quang Hưng, Giám đốc Khối Bán hàng và Kênh phân phối cho biết, định hướng của Techcombank là phát triển mạnh mảng bán lẻ và trên thực tế ngân hàng đã tăng trưởng rất tốt ở mảng này. So với hai năm trước, tỉ trọng dư nợ của khách hàng cá nhân trên tổng cho vay của ngân hàng đã tăng từ 40% lên 48%.Trong tổng dư nợ bán lẻ 99 nghìn tỉ đồng thì vay mua nhà chiếm tới 82%, 5% là vay mua ô tô, 4% là từ thẻ tín dụng.

Đầu tư mạnh vào giải pháp kỹ thuật số làm gia tăng CASA

JP Morgan đánh giá chi phí vốn (CoF) của Techcombank liên tục giảm trong 5 năm qua do tỉ lệ CASA tăng. Có điều này là nhờ sự tăng trưởng mạnh về mạng lưới (từ 282 điểm trong năm 2010 lên 313 điểm) và đầu tư vào kĩ thuật số đã tạo ra sự gia tăng mạnh về số lượng khách hàng và giao dịch ngân hàng điện tử. Cùng với đó là sự cải thiện của hoạt động bán thêm, bán chéo và kiểm soát tốt chi phí hoạt động.

Giám đốc Khối SnD Techcombank – ông Phùng Quang Hưng – đã đưa ra các dữ liệu minh chứng cho thành tựu của ngân hàng khi đầu tư mạnh cho các giải pháp kỹ thuật số. Từ tháng 9/2016, khi Techcombank bắt đầu chương trình Miễn phí hoàn toàn giao dịch chuyển khoản điện tử (E-Banking 0 đồng), số lượng giao dịch của khách hàng cá nhân khi đó mới chừng 500-600 nghìn giao dịch/tháng, thì đến tháng 9/2019 số lượng đã tăng lên 17-18 triệu giao dịch/tháng, với mức tăng gần 30 lần.

“Trong năm 2019, Techcombank dự kiến sẽ có thêm trên một triệu khách hàng mới. Dựa trên nền tảng chất lượng dịch vụ và kênh điện tử, tỷ lệ tiền gửi không kỳ hạn trên tổng tiền gửi khách hàng (CASA) của Techcombank tăng 13% so với đầu năm. Hiện nay, tỷ lệ CASA trên tổng huy động của Techcombank đạt mức 30%” – ông Phùng Quang Hưng cho biết.

JP Morgan kì vọng, Techcombank sẽ tiếp tục duy trì được mức tăng trưởng lợi nhuận và cổ phiếu TCB sẽ tiếp tục vượt trội trong 12 tháng tới (định giá ở mức 40.000 đồng/cp).

Theo Vietnamnet