Vụ phát hành cũng đưa Aramco vượt qua Apple để giành lấy vị trí công ty đại chúng đắt giá nhất thế giới…

Tập đoàn dầu lửa quốc doanh Saudi Aramco của Saudi Arabia vừa thực hiện vụ phát hành cổ phiếu lần đầu ra công chúng (IPO) lớn nhất lịch sử thế giới, huy động 25,6 tỷ USD.

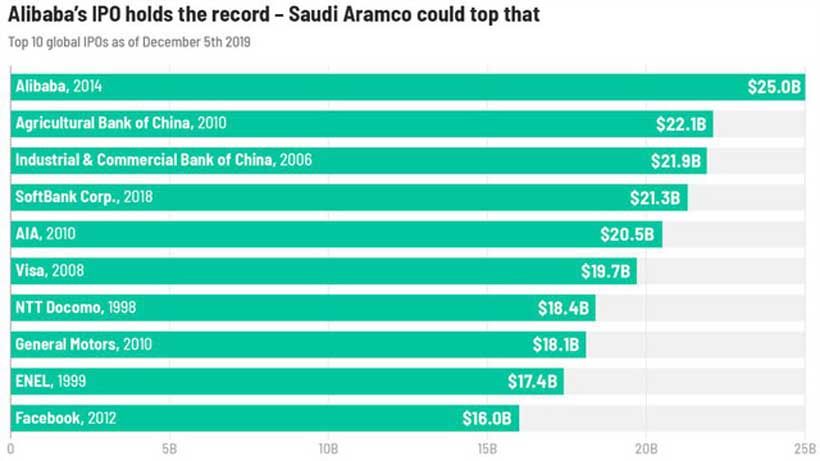

Trang CNN Business dẫn tuyên bố ngày 5/12 của Aramco cho biết tập đoàn đã bán ra 3 tỷ cổ phiếu với mức giá 32 Riyal, tương đương 8,53 USD, mỗi cổ phiếu. Với mức giá và lượng cổ phiếu bán ra như vậy, số vốn mà Aramco thu về đạt khoảng 25,6 tỷ USD, lớn hơn con số 25 tỷ USD trong vụ IPO của hãng thương mại điện từ Trung Quốc Alibaba hồi năm 2014.

Vụ phát hành này định giá Aramco ở mức 1,7 nghìn tỷ USD, đưa tập đoàn trở thành công ty đại chúng đắt giá nhất thế giới. Trước đó, vị trí này thuộc về “gã khổng lồ” công nghệ Mỹ Apple với mức định giá 1,15 nghìn tỷ USD.

Tuy thiết lập kỷ lục mới, vụ IPO của Armco vẫn không đạt kỳ vọng ban đầu của Chính phủ Saudi Arabia. Tháng trước, Riyadh kỳ vọng vụ phát hành này có thể huy động tới 29,4 tỷ USD nếu quyền chọn bán thêm cổ phiếu được thực thi.

Được lên kế hoạch từ năm 2016, vụ IPO của Aramco được kỳ vọng mở ra một kỷ nguyên mới về phát triển kinh tế ở Saudi Arabia – quốc gia xuất khẩu dầu lửa hàng đầu thế giới và là thủ lĩnh không chính thức của Tổ chức Các nước xuất khẩu dầu lửa (OPEC).

Số tiền thu về từ vụ phát hành này sẽ được sử dụng cho chiến lược mang tên Tầm nhìn 2030 của thái tử Mohammed bin Salman nhằm giảm bớt sự phụ thuộc của kinh tế Saudi Arabia vào dầu lửa.

Vụ phát hành cũng là một tín hiệu gửi đến các công ty đa quốc gia và nhà đầu tư nước ngoài rằng Saudi Arabia đang mở rộng cánh cửa đón họ tới làm ăn.

Số cổ phiếu được bán ra trong vụ phát hành chiếm 1,5% trong tổng số 200 tỷ cổ phiếu của Aramco. Hồi năm 2018, Chính phủ Saudi Arabia từng dự định bán ra 5% cổ phiếu của tập đoàn để huy động số vốn lên tới 100 tỷ USD. Sau khi cân nhắc những địa điểm khác như New York và London, Saudi Arabia cuối cùng đã chọn thị trường chứng khoán trong nước để đưa Aramco lên sàn.

Kế hoạch IPO của Aramco bị trì hoãn là do một số vấn đề như giá dầu sụt giảm, cuộc khủng hoảng biến đổi khí hậu, và rủi ro địa chính trị. Các nhà đầu tư rót vốn vào vụ IPO được cho chủ yếu là các gia tộc giàu có ở Saudi Arabia, quỹ đầu tư quốc gia của những quốc gia đồng minh với Saudi Arabia, và một số khách hàng mua dầu “cỡ bự” của nước này như Trung Quốc.

Để thuyết phục được các nhà đầu tư rót vốn, Aramco đã đưa ra lời hứa trả cổ tức mỗi năm 75 tỷ USD trong thời gian đến năm 2024. Theo dự kiến, cổ phiếu Aramco sẽ bắt đầu giao dịch trên sàn Tadawul ở Riyadh vào cuối tháng này.

Theo An Huy

Theo VnEconomy